Fondo pensione o TFR in azienda? I risultati delle linee obbligazionarie, bilanciate e azionarie

Contenuto elaborato da AdviseOnly.com per Fineco Bank

La popolazione mondiale invecchia per effetto di due fenomeni: la maggior durata della vita e il minor numero di nascite. L’Italia non fa eccezione. A tendere, questo significherà meno lavoratori – e dunque meno contributi versati al sistema nazionale di previdenza sociale – e un numero crescente di richieste di prestazioni. Insomma, come si dice: la coperta si sta accorciando. E in molti Paesi la situazione potrebbe presto farsi insostenibile. Nel nostro Paese la soluzione c’è: si chiama previdenza integrativa

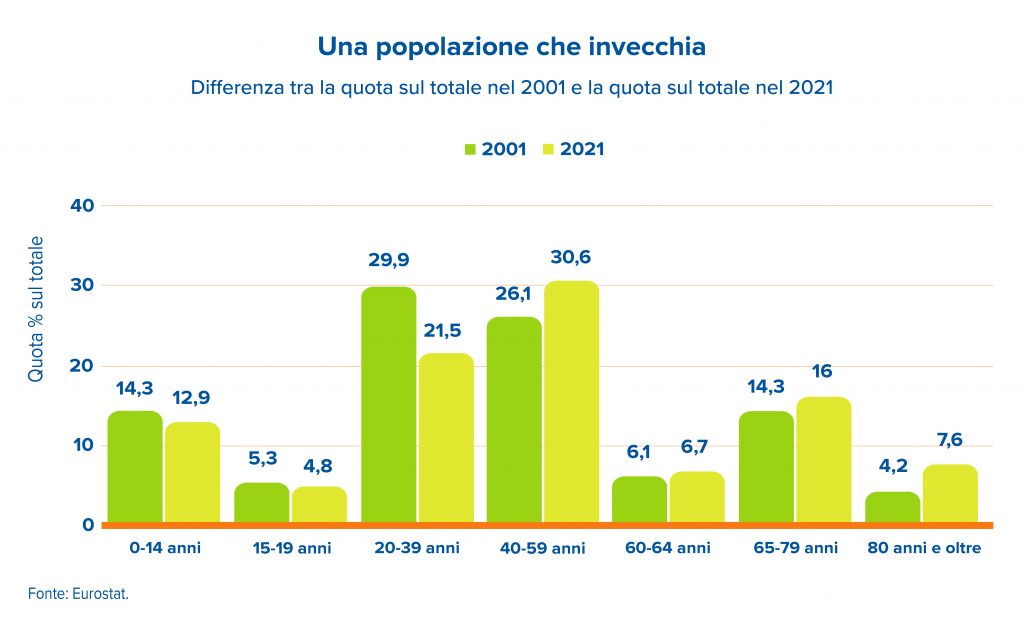

È un fatto: la popolazione sta invecchiando. Lo dimostrano diversi indicatori statistici, a cominciare dall’aumento della percentuale di popolazione anziana sul totale. Nel nostro Paese, per dire, la quota di popolazione di età superiore agli 80 è quasi duplicata in vent’anni, passando dal 4,2% del 2001 al 7,6% del 2021, secondo i dati Eurostat1. Insomma, siamo alle prese con una longevità senza precedenti. E la previdenza pubblica è chiamata a offrire assistenza e supporto alla popolazione in questo suo percorso di progressivo invecchiamento. Quale Stato è messo meglio e chi peggio? In questo quadro di sfide a lungo termine, c’è chi ha tentato un confronto tra i diversi sistemi pensionistici di tutto il mondo.

Sistemi pensionistici a confronto: come è messa l’Italia?

Il Mercer CFA Institute ha aggiornato il suo Mercer CFA Institute Global Pension Index2, che nel 2022 ha messo a confronto ben 44 sistemi pensionistici (i quali rappresentano il 65% della popolazione mondiale) valutandoli in termini di adeguatezza, sostenibilità e integrità. Come sottolinea il Mercer CFA Institute, i sistemi pensionistici di molti Paesi difficilmente saranno in grado di soddisfare i bisogni delle rispettive comunità nei decenni a venire. E alcuni potrebbero non essere sostenibili nel lungo periodo. Un’integrazione, insomma, sarà fondamentale.

In Italia, secondo la relazione annuale COVIP sul 20213, gli iscritti alle forme pensionistiche complementari risultano in aumento. È una buona notizia.

Ma la questione non riguarda solo la sostenibilità del sistema.

Una corretta pianificazione finanziaria di lungo termine dovrebbe essere il tema centrale per ogni risparmiatore.

Investire o non investire in previdenza: un confronto

Almeno per quanto concerne il nostro Paese, c’è anche da considerare i dati: e i dati finora disponibili ci dicono che investire in forme di previdenza complementare è stato conveniente rispetto – per esempio – alla scelta di lasciare il Trattamento di Fine Rapporto in azienda. In Italia i lavoratori hanno infatti la possibilità di scegliere tra lasciare il TFR in azienda o destinarlo a una forma pensionistica complementare: se lo si lascia in azienda, renderà un 1,5% fisso sommato al 75% dell’inflazione annua (la cosiddetta “rivalutazione”); se invece lo si versa in un fondo pensione, il rendimento dipenderà dai risultati della gestione finanziaria e dalle performance degli strumenti nei quali il veicolo investe, così come dai costi.

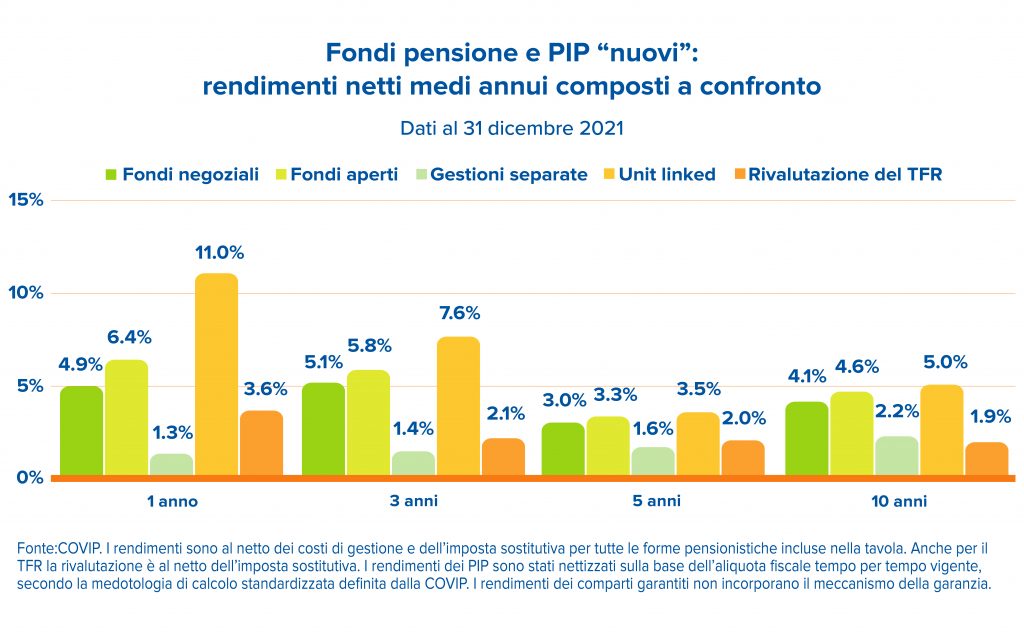

Nella sua relazione annuale sul 2021, la Commissione di Vigilanza sui Fondi Pensione (COVIP)4ci dice che lo scorso anno le forme pensionistiche hanno registrato “risultati mediamente positivi e più elevati per le linee di investimento a maggiore esposizione azionaria”. I rendimenti aggregati, al netto dei costi di gestione e della fiscalità, sono stati in media positivi per tutte le gestioni: i fondi negoziali hanno reso il 4,9%, i fondi aperti il 6,4%, le gestioni unit linked dei PIP di ramo III l’11% e le gestioni separate di ramo I l’1,3%. Nello stesso periodo, la rivalutazione del TFR è stata del 3,6%.

La situazione si fa ancora più interessante allungando lo sguardo agli anni passati. Stando ai rendimenti netti medi annui composti riportati dalla COVIP in riferimento ai dieci anni compresi tra il 31 dicembre 2011 e il 31 dicembre 2021, abbiamo la seguente situazione: decidendo di lasciare il TFR in azienda, avremmo ottenuto una rivalutazione pari all’1,9%; se invece avessimo deciso di puntare su un fondo aperto bilanciato – giusto per fare un esempio – avremmo potuto contare su un molto più ricco 5,1%. Ipotizzando una cifra iniziale pari a 10.000 euro, tutto questo si traduce nelle somme che riportiamo nel grafico qui sotto.

Il grafico ci fa riflettere su un altro punto: e cioè sul fatto che, in un orizzonte di medio-lungo termine, può valere la pena di puntare (anche) sull’azionario, asset class che dai dati si conferma ancora una volta la più remunerativa, al di là delle oscillazioni di breve periodo. Sempre, beninteso, in un’ottica di opportuna diversificazione. E con il supporto di una consulenza professionale.

Investire per la pensione: l’importanza di iniziare il prima possibile

TFR a parte, il tema qui è se ha senso oppure no destinare una parte del proprio reddito alla costruzione di un capitale o di una rendita integrativa futuri. E la risposta è sì, ha assolutamente senso. Con l’ausilio, come abbiamo appena ribadito, di una consulenza professionale. In ogni caso, l’investimento va avviato il prima possibile, per poter mettere a frutto la durata lunga e massimizzare, mediante l’accumulo dei proventi, l’effetto della capitalizzazione dei guadagni nel tempo.

Insomma, fate le vostre valutazioni con il vostro consulente finanziario, che potrà arricchire il quadro con molte altre proiezioni e simulazioni. Ma non fate l’errore di credere che l’assegno pubblico o la liquidazione risolveranno tutti i vostri problemi. La pianificazione degli investimenti anche in ottica pensionistica e previdenziale sta ormai diventando una responsabilità individuale. Ma per fortuna nessuno deve farvi fronte da solo: il Financial Advisor è lì proprio per quello.